Az Online Számla rendszer bevezetésének sikerei és adatainak hasznosítása

✎ dr. Sipos Tímea

Az online számlaadat-szolgáltatás témáját újra aktuálissá teszi, hogy 2020. július 1-jétől bővül az adatszolgáltatásra kötelezettek köre, ezért a tájékoztatásuk érdekében most egy rövid áttekintés olvasható a rájuk váró feladatokról. Az Online Számla rendszer új felhasználói mellett azonban az online számlaadat-szolgáltatásban már gyakorlott adózóknak is hasznos segítséget kíván nyújtani ez a cikk az ellenőrzések során tapasztalt jellemző hibák ismertetésével.

1. Az online számlaadat-szolgáltatási kötelezettség

Az online számlaadat-szolgáltatási kötelezettség bevezetésének célja egy olyan eszköz megteremtése volt, amely segíti a gazdasági élet átláthatóbbá tételét. Már a másfél éves működés adatai alátámasztják, hogy ez az új eszköz valóban eredményesen hasznosítható. Annak köszönhetően ugyanis, hogy 2018. július 1-jétől kötelező adatot szolgáltatni a legalább 100 ezer forint áthárított áfát tartalmazó, belföldi áfaalanyok közötti ügyletekről kiállított számlákról1, olyan adatösszesség áll a NAV rendelkezésére, amely növeli mind az ellenőrzésre történő kiválasztás pontosságát, mind a revíziók hatékonyságát, továbbá eredményesen segíti a végrehajtási szakterület munkáját. Ez pedig nem csupán a NAV, hanem a jogszerűen működő adózók számára is előnyökkel jár, mivel az adatszolgáltatások révén biztosított azonnali információknak köszönhetően az adóhatóság az ellenőrzési kapacitását hatékonyabban tudja felhasználni, és hamarabb tud fellépni a jogsértő gazdálkodókkal szemben, így a jogkövető piaci szereplők nem kerülnek versenyhátrányba.

Annak érdekében, hogy az Online Számla rendszer még hatékonyabban szolgálhassa az adócsaló magatartás visszaszorítását, 2020. július 1-jétől már a 100 ezer forintos értékhatártól függetlenül áll fenn az online számlaadat-szolgáltatási kötelezettség a NAV által erre a célra biztosított elektronikus rendszerben2.

Fontos megemlíteni, hogy adatot nem csupán számlázó programmal kiállított számláról kell szolgáltatni, hanem a nyomdai úton előállított nyomtatvány használatával kibocsátott számla, illetve számlával egy tekintet alá eső okirat adattartalmáról is. A számla megjelenési formájának csupán az adatszolgáltatás időbeli meghatározottságára van kihatása: számlázó program alkalmazásakor a számla kiállítását követően azonnal3, papír alapú bizonylat esetében 500 ezer forint áthárított adó összegnél vagy afelett a kibocsátást követő naptári napon belül, az összeghatár alatt jelenleg öt, 2020. július 1-jétől négy naptári napon belül kell teljesíteni a kötelezettséget. Akkor is mihamarabb meg kell tenni az adatszolgáltatást, ha az Áfa törvényben meghatározott, előzőekben említett határidőket nem tartották be, mert bár a késedelem is mulasztási bírsággal4 szankcionálandó, annál még szigorúbb megítélés alá esik a kötelezettség nem teljesítése.

Egyes pénztárgéptípusok képesek (egyszerűsített) számla kiállítására, amikre azonban nem vonatkozik az online számlaadat-szolgáltatási kötelezettség, mivel a pénztárgép nem minősül sem nyomtatványnak, sem pedig számlázó programnak.

2. Az Online Számla rendszer

Az online számlaadat-szolgáltatásra létrehozott felület a https://onlineszamla.nav.gov.hu weboldalon érhető el, használata előzetes regisztrációt igényel. Regisztrálni az adózó képviseletére jogosult természetes személy, áfa csoport esetén az áfa csoport képviselője sikeres Központi Azonosítási Ügynök (KAÜ) azonosítási eljárást követően tud elsődleges felhasználóként. Ha egy társaság képviseletére többen is jogosultak, akkor több elsődleges felhasználó is regisztrálhat az Online Számla rendszerben. A regisztráció során meg kell adni a képviselt adózó adószámát is. Az elsődleges felhasználónak az Online Számla rendszerbe történő minden belépése KAÜ azonosítást igényel.

Az online számlaadat-szolgáltatási kötelezettség vonatkozásában az elsődleges felhasználó teljes képviseletre jogosult, de az adózó oldalán jelentkező, adatszolgáltatással kapcsolatos munkafolyamatok elosztása, megkönnyítése érdekében lehetősége van másodlagos felhasználó létrehozására is. A másodlagos felhasználó egy felhasználónév és jelszó megadásával közvetlenül, KAÜ azonosítás nélkül léphet be az Online Számla rendszerbe. A másodlagos felhasználók több szintű jogosultságokkal rendelkezhetnek az elsődleges felhasználó által megadottak szerint. A jogosultságok kiterjedhetnek a rendszerben biztosított összes funkcióra, de lehetőség van arra is, hogy minden egyes felhasználónak kizárólag a munkaköréhez igazodjanak a jogai, így például csak az adatszolgáltatás beküldésére vagy csak az adatszolgáltatások lekérdezésére.

A számlázó programmal történő adatszolgáltatáshoz, az adott program és a NAV szervere közötti kommunikációhoz szükség van egy úgynevezett technikai felhasználó regisztrálására is az Online Számla rendszerben, amely azonban nem egy természetes személy, csupán egy gépi felhasználó, ami a számlázó programot jeleníti meg a NAV oldalán. Ezt a regisztrációt kizárólag az elsődleges felhasználó jogosult elvégezni.

A https://onlineszamla.nav.gov.hu weboldal részletes tájékoztatást ad a regisztráció menetéről, a felhasználói körökről és az adatszolgáltatásról nem csupán leírás formájában, hanem kisfilmekben is. Mivel az online számlaadat-szolgáltatás nagy volumenű technológiai változást eredményezett az adóhatóságnál, elsőként az adózói informatikai rendszereket kellett képessé tenni a kötelezettség teljesítésére. Annak érdekében, hogy ezt segítse, a NAV egy tesztrendszert hozott létre és tett elérhetővé a https://onlineszamla-test.nav.gov.hu weboldalon, a teszt interfész működésével kapcsolatos fejlesztői kérdéseknek pedig egy külön helpdesket működtet. Ezen kívül előremutató módon a NAV a számlázó programok fejlesztői számára a GitHubon konzultációs lehetőséget is biztosít. A fejlesztők a https://github.com/nav-gov-hu/Online-Invoice weboldalon keresztül észrevételeket és javaslatokat is tehetnek, amelyek figyelembevételre kerülhetnek a számlázó programok által teljesítendő adatszolgáltatás tartalmára és formátumára vonatkozó követelmények meghatározásánál.

Az alábbi kép mutatja azokat a szembetűnő eltéréseket, amik egyértelműen tájékoztatják a https://onlineszamla-test.nav.gov.hu weboldal látogatóit arról, hogy csupán a tesztrendszert keresték fel.

Fontos hangsúlyozni, hogy a számlázó programok fejlesztéséhez szükséges tesztelési lehetőség biztosításán túl a tesztrendszer mindössze arra szolgál, hogy az adatszolgáltatásra kötelezettek szabadon megismerhessék és a hibázás lehetősége nélkül kipróbálhassák az Online Számla rendszer funkcióinak működését. Online számlaadat-szolgáltatás a teszt felületen nem teljesíthető, mivel nincs kapcsolat a teszt és az éles rendszer között.

2.1. Az Online Számla rendszer sikerei

Mivel az Online Számla rendszer számos ügyletről aktuális információkat biztosít az adóhatóság számára, könnyebb és gyorsabb a jogellenesen működő gazdálkodók beazonosítása és a velük szembeni fellépés. Az adóhatóság látókörébe kerülő, kötelezettségeiket nem teljesítő, adóelkerülési céllal létrehozott társaságok magatartásának jelen idejű nyomon követése pedig azt eredményezi, hogy hamarabb kivezetésre kerülhetnek a piacról, ami nem csupán az adóhatóság, hanem a jogszerűen működő adózók érdeke is.

Maguk az adózók pozitívumként értékelték, hogy az Online Számla rendszerben lekérdezhetik a partnereik által kibocsátott számlákat. Voltak ugyanis adózók, akik ezt a lehetőséget kihasználva, kellő körültekintéssel sikeresen kerülték el, hogy adókijátszás részesévé váljanak. Az Online Számla rendszer lekérdezési funkciója lehetővé tette számukra a meg nem valósult ügyletekkel kapcsolatos, valótlan számlázások kiszűrését és a szükséges intézkedések megtételét.

Az online számlaadat-szolgáltatási kötelezettség bevezetése a számlakibocsátóknál még közvetlenebb haszonnal is jár, ha számlázó programot használnak: mivel a számlázó program teljesíti az adatszolgáltatást és már nem kell belföldi összesítő jelentést készíteni, csökken az adminisztrációs terhük.

Sok esetben arra is lehetőség nyílik az online számlaadatok alapján, hogy amennyiben szükség van vizsgálatra, azt teljes egészében elektronikus úton folytassa le az adóhatóság, így az adózóknak nem kell személyesen megjelenniük, iratanyagukat digitalizált formában, elektronikus úton küldhetik meg a revíziónak. Ez nem csupán az adóhatóságnak, de az adózóknak is előnyt jelent, mivel az elektronikus vizsgálatok során gyorsabbá válik a kommunikáció, és rövidebb idő alatt tisztázódhatnak az anomáliák.

Az Online Számla rendszer adatait a számlát befogadó adózók is hasznosíthatják, mivel a vevői oldalon is letölthetővé váltak az eladó által beküldött számlaadatok. Ez pedig lehetőséget teremt a vevőknek a kontírozási, könyvelési folyamat részben vagy egészben történő gépesítésére, ami a könyvelő szoftverekben hamarosan szolgáltatásként jelenhet meg.

3. Az adatszolgáltatás teljesítése

Az online számlaadat-szolgáltatási kötelezettség kétféle módon teljesíthető a számlák megjelenési formájához igazodóan. A számlázási funkcióval rendelkező programmal történő számlázás esetén az adatszolgáltatás automatikusan és azonnal kell, hogy megtörténjen és csak akkor minősül teljesítettnek, ha a sikeres feldolgozást a NAV szervere visszaigazolta. Ha a NAV-szerver visszaigazolása alapján az adatszolgáltatás nem dolgozható fel – az error válaszüzenet blokkoló hibát jelez –, azt meg kell ismételni.5 A NAV szervere a feldolgozás eredményéről szóló visszaigazolásban a beküldött számlaadatok egyes szabálytalanságaira is figyelmeztet – a warning válaszüzenet az adatszolgáltatás feldolgozhatóságát nem befolyásoló, azonban javításra szoruló hibáról tájékoztat6 –, ezért a visszaigazolás kérése elengedhetetlen.

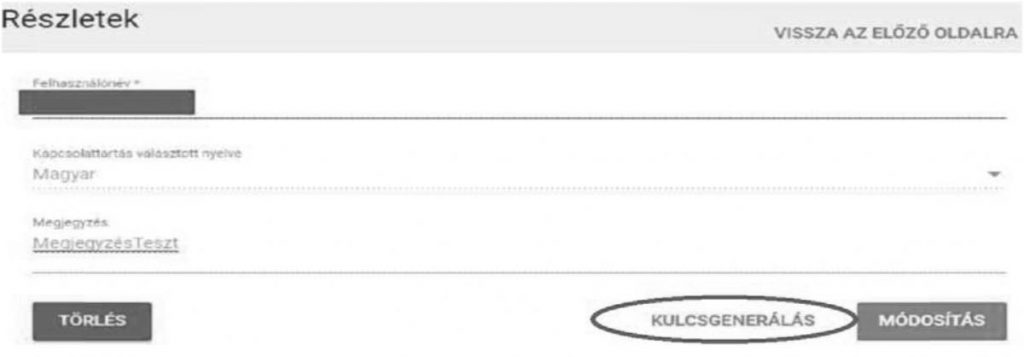

A számlázó programmal kiállított számlák adatainak emberi beavatkozás nélküli, interfész (gép-gép kapcsolat) beküldéséhez szükséges technikai felhasználó regisztrálásakor, a jogosultságának beállítását követően a rendszerben létrejön a technikai felhasználó. Ez után megjelenik a Részletek felület, amelyen látható a folyamat során automatikusan létrejött Felhasználónév, valamint a Kulcsgenerálás funkciógomb. Ezzel a funkciógombbal egy XML aláírókulcs és egy XML cserekulcs generálható, amikre szükség van az adózó számlázó programja és a NAV szervere közötti kommunikációhoz.

Előfordul, hogy az adózói számlázó programok a Számlarendeletben rögzített okokból7 nem képesek az interfész útján történő azonnali adatszolgáltatásra, ilyenkor az adatokat manuálisan kell megadni az Online Számla rendszer „kézi rögzítő felületén”.

Nyomdai úton előállított nyomtatvány használatával kibocsátott számla esetén az adózóknak nincs más lehetőségük, manuálisan kell rögzíteniük az adatokat az Online Számla rendszer adatszolgáltatásra rendszeresített „kézi rögzítő felületén”. Az Online Számla rendszer Számlaadat-rögzítés menüpontjában van lehetőség a számlák adatainak rögzítésére, amihez az oldalon egy kisfilm is segítséget nyújt.

4. Az Online Számlázó

Az online számlaadat-szolgáltatás még jobban rávilágított a gépi és a kézi számlázás hatékonysága közötti szakadékra, mivel az adatszolgáltatás teljesítéséhez a kézzel (pl. számlatömbben) kiállított számlák adatait valójában kétszer kell rögzíteni: először a nyomtatványokon, másodszor pedig az Online Számla rendszerben történő manuális adatbevitelkor. A manuális adatrögzítés pedig amellett, hogy magas az élőmunka igénye, kockázatokat is hordoz magában, ugyanis bármikor előfordulhatnak elütések. Az előzőek miatt megfigyelhető az adózók átállása a kézi számlázásról a gépire, amihez a NAV egy ingyenes, alapszintű, bárki által használható megoldást kínál.

A NAV, mint az Online Számlázó üzemeltetője elvégzi a programmal kapcsolatos verziófrissítéseket és folyamatosan gondoskodik arról, hogy az online számlaadat-szolgáltatást a szoftver elvégezze. Ehhez azonban az kell, hogy maguk az adózók az adattovábbításhoz szükséges beállításokat a használat kezdetén megtegyék éppúgy, mint bármely más számlázó program alkalmazása esetében. A NAV számlázó programja az Online Számla rendszerbe történt belépést követően érhető el.

A program használata regisztrációt igényel, valamint az első bejelentkezés alkalmával az elsődleges felhasználónak el kell fogadni az Általános Szerződési Feltételeket. Ezt követően hozható létre a NAV szerverével történő kommunikációhoz szükséges technikai felhasználó, valamint a tetszőleges számú másodlagos felhasználó, majd használható a program. Már több, mint 18 ezer adózó használja a NAV ingyenes számlázó programját.

5. Az online számlaadat-szolgáltatási kötelezettség vizsgálati tapasztalatai

Mivel ez egy olyan új kötelezettség volt, amelynek sikeres teljesítéséhez számos adózónál nagy volumenű informatikai fejlesztésre volt szükség, hogy alkalmassá tegyék az általuk használt számlázó programokat az adatszolgáltatásra, a NAV az Online Számla rendszer használatával kapcsolatos esetleges hiányosságok tekintetében 2018. július végéig moratóriumot biztosított. A revizorok azonban a moratórium lejártát követő hónapokban is inkább segítő szándékkal tájékoztatták az ellenőrzött adózókat az adatszolgáltatási kötelezettségüket illetően.

Jelenleg is a jogkövetésre ösztönzés az alapvető prioritás, nem a büntetés, az adózókkal szembeni intézkedés pedig arányosan a hiba súlyához igazodik. Amikor az online számlaadatok alapján látható, hogy egy eltérés nem szándékos adóelkerülésből, hanem csupán figyelmetlenségből adódhatott, az adóhatóság esetenként célzott, az adózók cégkapus, illetve KÜNY tárhelyére küldött tájékoztatásokban hívja fel az adózók figyelmét az adatszolgáltatásuk hibájára. Pozitív tapasztalat, hogy az adózók nagy része már röviddel a hibákról történt tudomásszerzést követően megkezdi az adatszolgáltatások javítását.

5.1. Tipikus hibák

Kezdetben alapvető problémákat tártak fel a revizorok a rendszer használatával, de még az adatszolgáltatásra kötelezett számla meghatározásával kapcsolatban is. A beazonosított ügyviteli és technikai problémákat azonban az adózók javították, így mostanra már inkább az adatminőséggel kapcsolatosan vannak további teendőik. A kezdeti nehézségek ugyanakkor előremutatók lehetnek a közeljövőben kötelezettekké váló adózók számára, emiatt a korábban még általánosnak mondható tapasztalatok is felsorolást nyernek az alábbiakban. Technikai jellegű problémákAhogy már a fentiekben kifejtést nyert, az Online Számla rendszer teszt felületén nem teljesíthető érvényesen az adatszolgáltatási kötelezettség, csupán a https://onlineszamla.nav.gov.hu weboldalon. A vizsgálati tapasztalatok azonban azt mutatják, hogy mégis voltak adózók, akik tévesen az adatszolgáltatási kötelezettség teljesítésére próbálták használni a teszt felületet, természetesen sikertelenül.

A számlázó programmal kiállított számlák adatainak interfész adatszolgáltatása érdekében a technikai felhasználó regisztrálásakor generált XML aláírókulcs és XML cserekulcs kódjainak minden karakterét pontosan kell rögzíteni a számlázó programban, ellenkező esetben nem jön létre az adatkapcsolat a számláló program és az Online Számla rendszer között. Voltak olyan vizsgálatok, amelyek során a revizorok az adatszolgáltatás hiányát állapították meg, mert a generált kulcsokat az adózók hibásan rögzítették a számlázó programjukban, így az adatok valójában nem érkeztek be az Online Számla rendszerbe.

Fel kell hívni a figyelmet arra is, hogy az adózók által használt számlázó programoknak folyamatosan fejlődni kell az Online Számla rendszer változásával együtt. Egyre több kényelmi funkció kerül kialakításra a rendszer használatában, amelyek az adózói számlázó programok fejlesztését teszik szükségessé a https://onlineszamla.nav.gov.hu weboldalon közzétett technikai információknak megfelelően.

Az adatszolgáltatásra kötelezett számla meghatározásaA jelenleg hatályos szabályok szerinti 100 ezer forintos áfatartalom meghatározása számlánként értendő. Egyes adózók azonban az azonos partnerek felé kiállított, 100 ezer forint áfatartalmat el nem érő számláikat összegezték, és a több darab számláról egyetlen adatot szolgáltattak. Utalni kell arra, hogy az adózók a saját döntésük alapján eddig is teljesíthettek online számlaadat-szolgáltatást az értékhatár alatti számláikról, de az kizárólag számlánként tehető meg.

Alanyi mentesség esetén is előfordul, hogy az adózó adatszolgáltatásra kötelezetté válik, ha például ingatlant értékesít, vagy amikor átlépi az alanyi mentesség határát. Nem egy adózó csak a revizorok figyelmeztetéséből tudta meg, hogy meghaladta az említett értékhatárt, és adatot kellett volna szolgáltatnia az Online Számla rendszerben.

Az online pénztárgép által kiállított számlákról nem kell online számlaadatot szolgáltatni, mert azokat az adatokat maga a pénztárgép továbbítja a NAV felé. Ha az adózók a pénztárgépes számláik adatait is rögzítik az Online Számla rendszerben, az adóhatóságnál az ügyletek kétszeresére vonatkozóan állnak rendelkezésre információk, ami viszont nem fedi a valóságot és vizsgálandó ellentmondáshoz vezethet.

FigyelmetlenségAz Online Számla rendszer „kézi rögzítő felületén” történő manuális adatrögzítés számos tévesztési lehetőséget hordoz magában. A vizsgálatok több esetben tártak fel a kiállított számlák adataitól eltérő adatrögzítéseket a számla sorszámában, keltében, összegében, a teljesítés időpontjában, de még a vevők adószámában is.

Itt fontos megjegyezni, hogy a „kézi rögzítő felület” a kibocsátott számlák adatainak pontos rögzítésére szolgál, az nem használható a kibocsátott számlák adataiban észlelt hibák közvetlen javítására. Abban az esetben, ha a számla helyes (tehát nem indokolt módosító vagy érvénytelenítő számla kiállítása), de hibás az ahhoz kapcsolódó adatszolgáltatás, az Online Számla rendszerbe beküldött hibás számlaadatok technikai érvénytelenítését követően az adatszolgáltatást már a valós adatok pontos megadásával kell teljesíteni.

A hibás adatszolgáltatás a Számlák > Adatszolgáltatások > Részletek > Számla részletező elérési útvonalon elérhető felület alján, a Technikai érvénytelenítés funkciógomb segítségével érvényteleníthető. Ezt követően megjelenik az alábbi ablak, ahol kiválasztható az érvénytelenítés kódja és lehetővé válik az érvénytelenítés okának rögzítése, majd az adatok elmentésével a technikai érvénytelenítés kérése beküldésre kerül.

Ahhoz azonban, hogy a technikai érvénytelenítés sikeres legyen, azt jóvá is kell hagyni a Nyilatkozatok > Adatszolgáltatás érvénytelenítése elérési úton. Az alábbi képen kiemelt Részletek megjelenítését követően van lehetőség az Érvénytelenítés elfogadása funkciógomb segítségével a technikai érvénytelenítés sikeres elvégzésére.

5.2. A hibák elkerülése és feltárása

A legalapvetőbb, fentiekben jelzett hibák kellő körültekintéssel elkerülhetők, ha az adózók a https://onlineszamla. nav.gov.hu weboldalon teljesítik az adatszolgáltatást számlázó program alkalmazása esetén a generált kódok hibátlan megadásával, az adatok manuális feltöltésekor pedig a számlaadatok pontos rögzítésével. Amennyiben azonban valamilyen oknál fogva mégis hibás adatszolgáltatásra kerül sor, az adózók a vizsgálatokat és az esetleges szankciókat megelőzve saját maguk is javíthatják a hibás adatszolgáltatásokat.

Mivel az adóhatóság, valamint az adózók érdeke is a feldolgozható állapotú és a valóságnak megfelelő számlaadatok szolgáltatása, a NAV az Online Számla rendszerben egy nagyon fontos segítséget, egy lekérdezési lehetőséget tett elérhetővé. A Szolgáltatások > Használati statisztika elérési útvonalon ugyanis az adózók elsődleges felhasználói megismerhetik az adatszolgáltatásukkal kapcsolatos, a NAV szervere által adott visszajelzések statisztikáját. A Használati statisztika legfontosabb tudnivalóiról egy kisfilm is tájékoztat, amely a https://onlineszamla.nav.gov.hu weboldalnak A rendszerről elnevezésű főmenüjében közvetlenül megtekinthető.

A statisztika nem csupán az Online Számla rendszerbe beküldött számlák, hanem az adatminőségi figyelmeztetések számáról is informálja az elsődleges felhasználót, aki a számlázó programokkal történő adatszolgáltatások minőségéről is képet kap. Fontos azonban, hogy az adózó elérhetővé tegye az általa használt számlázó program fejlesztője számára a használati statisztika részét képező interfész statisztikákat. Ezekből az adatokból ugyanis a fejlesztők tájékozódhatnak a technikai problémákról, és elvégezhetik a szükséges javításokat a számlázó programokban. A fejlesztőkkel való együttműködés a számlázó programokat használó adózók érdeke is, mivel az adatszolgáltatással kapcsolatos mulasztás szankciója az online számlaadat-szolgáltatás szabályszerű teljesítésére kötelezetteket, magukat az adózókat terheli.

Azt is meg kell említeni ugyanakkor, hogy hiába ad visszajelzéseket a NAV szervere a hibákról, ha maguk az adózók nem ismerik meg ezeket. Előfordultak ugyanis olyan esetek, amikor minden információ elérhető lett volna a számlázó programokból arról, hogy hibás az adatszolgáltatás, de az adózók nem tudták hogyan jelenítsék meg a visszajelzéseket, így csak a revizoroktól értesültek a hibákról. Ezért nagyon fontos, hogy számlázó program alkalmazása esetén a felhasználók részletekbe menően ismerjék meg a programjuk működését és funkcióit.

A vizsgálatok tapasztalatai alapján az adózók számára ajánlott egy saját belső kontroll folyamat kiépítése az online számlaadat-szolgáltatásukkal kapcsolatosan, amelynek fontos részét képezheti a Használati statisztika rendszeres áttekintése. A hibáknak az adózók általi mielőbbi kijavításával ugyanis megelőzhető, hogy anomáliák észlelése esetén a revizorok az ellenőrzések során tárják fel a hibás adatokat.

6. Az eddigi eredmények

A rendszer bevezetését követően elsődlegesen arra irányultak a vizsgálatok, hogy miért nem teljesítették az adózók a regisztrációs, valamint az adatszolgáltatási kötelezettségüket, míg az utóbbi időben már a sikeres számlaküldések arányának növelése, az adatminőségi hibák javítása, továbbá a beérkezett adatok elemzése és hasznosítása a feladat. Az eddigi tevékenység eredményességét jól mutatja, hogy a legfrissebb adatok alapján az Online Számla rendszerben 2018. július 1-jétől regisztrált 367 ezer adózóból 279 ezer adózó 70 millió számlaadatot küldött be. Az online számlaadatokat az adószakmai ellenőrzési szakterület több, mint 24 ezer vizsgálatnál hasznosította. Ezekből 1.600 volt adóellenőrzés, amelyek során 23 milliárd Ft nettó adókülönbözet került megállapításra.

Az említett vizsgálati adatokból is kitűnik a NAV szemléletváltása: az adóhatóság az adóellenőrzések számánál nagyságrendileg több jogkövetési vizsgálatot végzett, és mindinkább az önkéntes jogkövetést ösztönözte.

Az online számlaadatoknak köszönhetően előre látható, kisebb jelentőségű eltérések esetén jogkövetési vizsgálatok elrendelésére kerül sor, amelyekben az adózók tájékoztatást kapnak a feltárt hibákról, amiket jellemzően önrevízióval javíthatnak. Arra is volt példa, hogy a revizorok engedélyezték a több százezer forintos nagyságrendű áfafizetési kötelezettség önrevízió keretében történő rendezését, mert a körülményekből egyértelműen kitűnt a szándékosság hiánya. Előfordult, hogy egy-egy számla adminisztrációs okokból kimaradt a könyvelésből, de számlaadat érkezett róluk, illetve ennek fordítottja is, amikor a számla könyvelése megtörtént, de az adatait nem küldték be az Online Számla rendszerbe. Érdemes tehát odafigyelni a pontos és szabályszerű adatszolgáltatásra, valamint a valóságnak megfelelő adózásra, mivel az önrevízió is költséggel járhat, hiszen ahhoz kapcsolódóan önellenőrzési pótlékot kell fizetni.

Az Online Számla rendszer eredményességét azonban nem csupán a megállapított adókülönbözet összege mutatja. Legalább annyira fontos, hogy az online számlaadatok alapján könnyebben és gyorsabban nyomon követhető az adókijátszásban részt vevő társaságok tevékenysége. Így az adóhatóság hamarabb tudja felderíteni a szövevényes számlázási láncokat és tájékoztatásokat küldeni a lánc akár 4. szintjén álló, megrendelőként beazonosított gazdálkodók felé. Az adókötelezettség teljesítésének megkerüléséről szóló tájékoztatók alapján pedig a figyelmeztetett adózók már érdemben tehetnek az ellen, hogy csalárd számlázási láncolat részeseivé váljanak.

7. A következő lépések

2020. július 1-jétől minden áfaalany értékhatár nélkül köteles az Online Számla rendszerben adatot szolgáltatni egy másik, belföldön nyilvántartásba vett áfaalany részére belföldön teljesített termékértékesítéséről, szolgáltatásnyújtásáról kibocsátott vagy kiállított számláról, számlával egy tekintet alá eső okiratról.

Az online számlaadat-szolgáltatásra kötelezettek körével kapcsolatosan meg kell említeni, hogy a további bővítésekkel teremthető meg az alapja a jövő nagy horderejű újdonságának, az áfabevallási tervezetek kiajánlásának, ami az adózók javát szolgálja az adminisztrációs kötelezettségük további csökkentésével.

Annak érdekében, hogy az adatszolgáltatások teljesítésére szolgáló felületek és funkciók még felhasználóbarátabbak legyenek, a NAV folyamatosan fejleszti az Online Számla rendszert. Ezért fontos, hogy a számlázó programok fejlesztői mindig tájékozódjanak a verzióváltásokól és az egyéb technikai információkról a https://onlineszamla.nav.gov.hu weboldalon.

Az adatszolgáltatási sémaállomány (XSD) is egy nagy változás küszöbén áll, mivel a jelenlegi, 2019. június 04-től kötelezővé vált 1.1 verzió használhatósága 2020-ban megszűnik, azt követően már csak 2.0 verziószámú XSD-vel lehet adatot szolgáltatni. A NAV lehetővé tette, hogy a számlázási funkcióval rendelkező programok fejlesztői és az online számlaadat-szolgáltatásra kötelezettek javaslatokat tegyenek az informatikai fejlesztésekre, így érdemben hozzájárulhattak a 2.0 verziójú XSD véglegesítéséhez.

A NAV még egy újdonsággal készül 2020-ban: elérhetővé és használhatóvá teszi a NAV Online Számlázó mobilalkalmazást. Ahogy az előzőekben sorolt technikai változásokból látható, a NAV továbbra is minden lehetséges eszközzel segíti az adózókat az online számlaadat-szolgáltatási kötelezettségük minél egyszerűbb teljesítésében mind informatikai téren, mind információszolgáltatásban. Ezzel kapcsolatosan a vizsgálatok során a revizorok számos pozitív visszajelzést kaptak az adózóktól, amelyek alapján kijelenthető, hogy a kötelezettek is hasznosnak és segítő jellegűnek értékelik a NAV hozzáállását, illetve magát az online számlaadat-szolgáltatást. Ez egy ilyen nagy volumenű informatikai változást is igénylő, új típusú kötelezettség bevezetésével összefüggésben nagyon jó eredménynek számít.

Az adózói visszajelzések további megerősítésül szolgálnak arra, hogy az adócsalókkal szembeni fellépést segítő online számlaadat-szolgáltatás nem csupán az adóhatóság, hanem a jogszerűen működő gazdálkodók érdeke is.

Az online számlaadat-szolgáltatás, mint kötelezettség egyben lehetőség is az adózók számára a saját ügyviteli, számlázási folyamataik hatékonyságának növelésére. A bejövő számlák már említett gépi vagy gépileg segített könyvelése mellett ez a kötelezettség az elektronikus számlázás terjedését is segítheti, ami az adózók oldalán jelentkező ügyviteli teher csökkenéséhez vezethet, ezáltal is segítve az adózók hatékony erőforrásgazdálkodását.

1) Az általános forgalmi adóról szóló 2007. évi CXXVII. törvény (Áfa törvény) 10. számú melléklete szerint.

2) A Versenyképesebb Magyarországért program egyes adóintézkedéseinek megvalósítását szolgáló törvények módosításáról szóló 2019. évi C. törvény módosította az Áfa törvény vonatkozó rendelkezéseit.

3) A számla és a nyugta adóigazgatási azonosításáról, valamint az elektronikus formában megőrzött számlák adóhatósági ellenőrzéséről szóló 23/2014. (VI. 30.) NGM rendelet (Számlarendelet) 13/A. § (1) bekezdése alapján.

4) Az adózás rendjéről szóló 2017. évi CL. törvény (Art.) 229. §-a és 220. §-a szerint.

5) A Számlarendelet 13/A. § (1), (3) és (4) bekezdése szerint.

6) Warning üzenet jelzi például, ha az adatszolgáltatásban összeadási hiba van, és ezért indokolt felülvizsgálni nem csupán az adatszolgáltatást, hanem az annak alapját képező bizonylatot is.

7) A Számlarendelet 13/A. §-a és 13/B. §-a szerint.8) Az Art. 267. §-a szerint.